作者:XinGPT

稳定币对于Web3行业的人来说,似乎是一个再也熟悉不过的名词,从炒币第一天起,入金买稳定币就是标准动作。

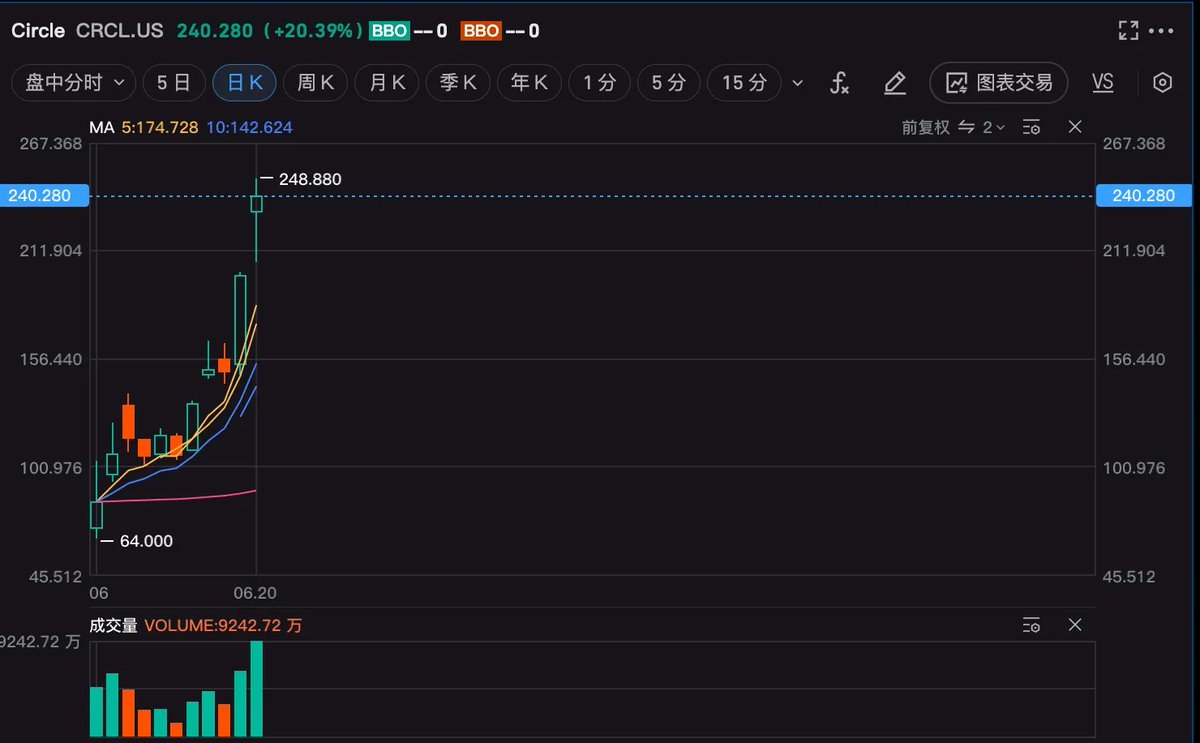

那么为什么稳定币第一股Circle能在上市两周,创下三倍涨幅的惊人成绩?

最重要的催化剂源于美国参议院 6 月 17 日表决通过了GENIUS稳定币法案,我们下面来剖析该法案主要的内容是什么,以及为什么能够得到参议院通过并且大概率将得以正式实施?

稳定币法案最主要的监管要点如下:

-

双轨监管体系:GENIUS法案通过建立联邦和州“双轨”监管框架,为稳定币市场设定了清晰的运营规则。稳定币发行人需根据规模选择联邦或州级监管路径。大规模发行者(发行量在 100 亿美金以上)需纳入联邦监管,确保合规性与透明度 。

-

1:1储备要求:法案要求所有稳定币保持1:1的储备比例,且仅限于高流动性、安全的资产,法案明确允许的储备资产包括:美元现金、受保险的银行活期存款,93天以内到期的美国国债,回购/逆回购协议,仅投资上述安全资产的政府货币市场基金,以及符合法律的上述资产的代币化形式**。发行方不得使用加密货币等高风险资产作为储备 。**

-

信息披露与审计机制:为提高市场透明度,稳定币发行人需每月披露储备情况,并接受独立审计。此举旨在增强公众对稳定币系统的信任,并防范挤兑风险 。

-

牌照与合规要求:发行人必须向监管机构申请牌照,并接受银行监管要求。过渡期为18个月,现有市场稳定币需在此期间完成合规调整 。

-

反洗钱与制裁合规:稳定币发行人需遵守《银行保密法》(BSA)和反洗钱(AML)规定,建立客户身份识别(KYC)和监控系统,以防范非法资金流动 。

-

消费者保护:法案规定,在稳定币发行方破产时,持币人享有优先受偿权,确保其储备资产不被挪用 。

其中第二条透露出一个信息,也极有可能是稳定币法案在特朗普任内得到重视的最大原因:化债。

参议员比尔・哈格蒂口中 “强化美元霸权” 的蓝图,正在被资本快速兑现:标准渣打银行测算,若法案通过,2028 年全球稳定币市值可能暴增至 2 万亿美元,这相当于凭空多出一个专门啃食短期美债的巨无霸买家。更震撼的是,眼下 Tether 和 Circle 两大发行商已持有 1660 亿美元美债,华尔街分析师预测,未来几年稳定币发行人将超越对冲基金,成为仅次于美联储和外国央行的美债第三大玩家。财政部长 Scott Bessent 算过一笔账:到本十年末稳定币市场规模若达数万亿美元,私人部门对美债的需求可能让政府借贷成本下降数个基点 —— 这相当于用加密世界的热钱,给美国财政部的融资成本打了折。更微妙的是,这种需求本质上是在全球范围内为美债 “吸金”,美元作为储备货币的地位,正通过稳定币的管道被二次巩固,难怪特朗普对此法案发出如下评价,“尽快送到我桌上,越快越好”。